【聚焦風口行業(yè)】需求有望恢復 存儲芯片行業(yè)前景分析

關鍵詞: 存儲芯片

中商情報網訊:存儲芯片,也稱半導體存儲器,是電子系統(tǒng)中存儲和計算數據的載體,是應用面最廣、市場比例最高的集成電路基礎性產品之一。目前,由于存儲芯片需求下滑,存儲芯片供應商面臨著高庫存壓力,市場表現(xiàn)低迷。長期來看,隨著庫存的調整,存儲芯片市場有望恢復。

一、存儲芯片行業(yè)市場現(xiàn)狀

1.市場規(guī)模分析

(1)全球市場規(guī)模

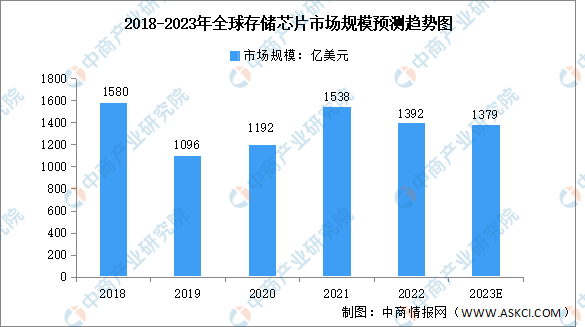

2022年,全球經濟呈現(xiàn)經濟增速放緩與通貨膨脹上升的態(tài)勢,經濟疲軟持續(xù)沖擊消費信心,半導體行業(yè)面臨下行壓力。為緩解庫存壓力,企業(yè)實行減產和降價策略,市場規(guī)模有所下降。數據顯示,2022年,全球存儲芯片行業(yè)市場規(guī)模約1392億美元,同比下降9.5%,預計2023年全球存儲芯片市場規(guī)模將下滑至1379億美元。

數據來源:中商產業(yè)研究院整理

(2)中國市場規(guī)模

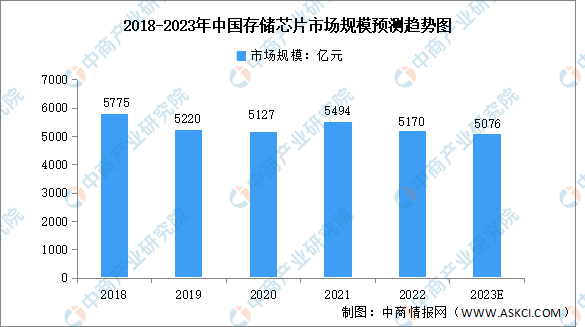

受消費電子市場需求疲軟等因素影響,自2021年以來,存儲芯片產業(yè)進入長達近兩年的下行周期。2022年,我國存儲芯片市場規(guī)模約5170億元,同比下降5.9%。隨著海外大廠相繼減產以及市場需求的逐步恢復,預計存儲芯片將在2023年下半年逐步止跌企穩(wěn),2023年市場規(guī)模降幅縮小,達5076億元。

數據來源:中商產業(yè)研究院整理

2.存儲芯片產品結構

存儲芯片產品以DRAM和NAND Flash為主,2022年,DRAM市場規(guī)模為790.61億美元,占比56.8%;NAND Flash市場規(guī)模為601.26億美元,占比43.2%。

數據來源:中商產業(yè)研究院整理

3.DRAM競爭格局分析

DRAM是存儲器第一大產品,以三星、SK海力士、美光三家企業(yè)為主,2021年,三家企業(yè)市場份額占比分別為43%、28%、23%。中國供應商市場份額較低,國產替代空間大。

數據來源:TrendForce、中商產業(yè)研究院整理

4.NAND Flash競爭格局分析

2021年,NAND Flash前六大供應市場份額合計占比超過95%,行業(yè)集中度較高。其中,三星、鎧俠、西部數據市場份額占比分別為34%、19%、14%。

數據來源:Statista、中商產業(yè)研究院整理

5.中國存儲芯片重點企業(yè)

我國存儲芯片重點企業(yè)包括兆易創(chuàng)新、紫光國微、北京君正等,具體業(yè)務如下:

資料來源:中商產業(yè)研究院整理

6.投融資分析

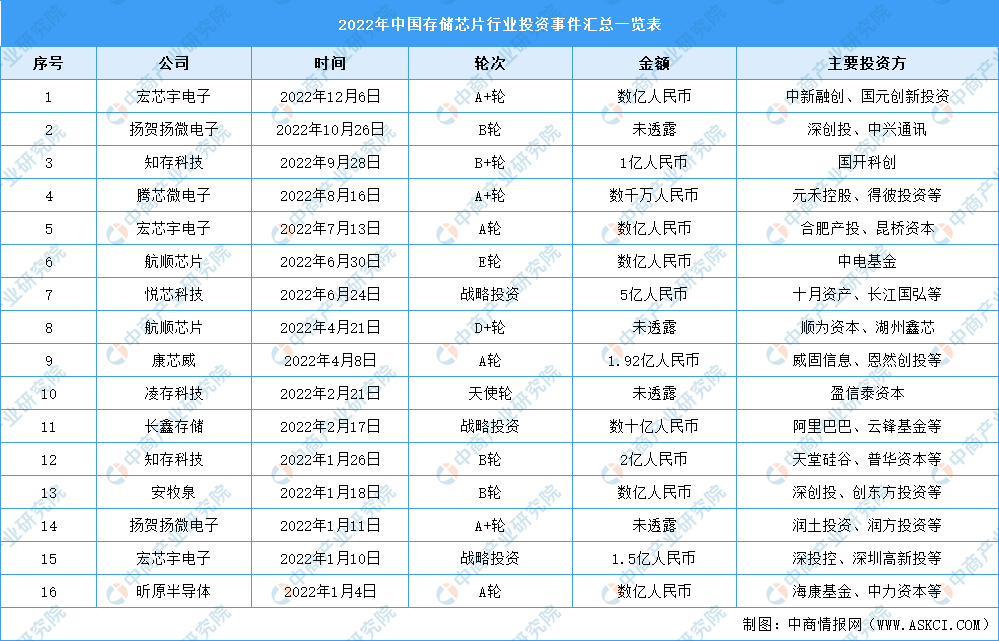

2022年,我國存儲芯片行業(yè)投資數量16起,投資金額達58.23億元,具體情況如下:

資料來源:IT桔子、中商產業(yè)研究院整理

二、行業(yè)發(fā)展前景

1.國家政策促進行業(yè)發(fā)展

在信息化時代,半導體存儲器作為信息存儲的載體,其穩(wěn)定性與安全性對國家的信息安全有著舉足輕重的意義,因而國家政策大力支持集成電路行業(yè)發(fā)展。如《國務院關于印發(fā)“十四五數字經濟發(fā)展規(guī)劃的通知》《關于加強產融合作推動工業(yè)綠色發(fā)展的指導意見》等。國家產業(yè)政策的支持促進了半導體存儲器行業(yè)的發(fā)展、增強了企業(yè)的自主研發(fā)能力、提高了國內半導體存儲器企業(yè)的整體競爭力。

2.下游應用擴大促進行業(yè)發(fā)展

半導體存儲器已逐漸運用于汽車電子、5G通訊、智能終端等新興領域,尤其在ADAS系統(tǒng)、5G基站、智能家居等終端產品將產生持續(xù)的需求。從長期來看,隨著庫存出清,供需關系得到改善,存儲芯片市場逐步復蘇。上述應用領域及終端產品的快速發(fā)展將進一步帶動存儲芯片需求的不斷增加,廣闊的新興市場為行業(yè)帶來新的發(fā)展契機。

3.國產替代為行業(yè)帶來發(fā)展機遇

我國是全球最大的消費類電子市場,其龐大的消費群體及旺盛的消費需求,吸引全球集成電路產業(yè)向中國市場轉移,提升并豐富了我國集成電路產業(yè)鏈。同時,產業(yè)政策的支持吸引一大批高端人才回國發(fā)展,人才聚集使得國內企業(yè)逐步積累了自主知識產權和核心技術,為存儲芯片的國產替代提供了產業(yè)基礎,推動自給率提升,為行業(yè)帶來新的發(fā)展機遇。